車1台当たりの利益 ダイムラー59万円、トヨタの2倍

企業の利益をモノやサービスの1単位当たりで刻んでみると、利益の絶対額とは異なる世界がみえてくる。同じ業界で効率的に稼ぐ企業はどこか。国内外の企業の実力を比較した。第1回は世界の自動車メーカーの1台当たり利益。ブランド力の格差が収益力の違いに直結している事実が浮き彫りになった。

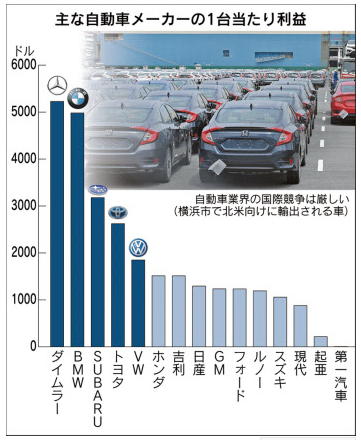

2017年度の年間販売台数が100万台以上の主な自動車メーカーを対象に1台当たりの利益を比べた。独ダイムラーが5228ドル(約59万円)で1位となり、4位のトヨタ自動車の約2倍だった。高級車の「メルセデス・ベンツ」はブランド力が高く、高価格帯のクルマで稼ぐ。

2017年度の年間販売台数が100万台以上の主な自動車メーカーを対象に1台当たりの利益を比べた。独ダイムラーが5228ドル(約59万円)で1位となり、4位のトヨタ自動車の約2倍だった。高級車の「メルセデス・ベンツ」はブランド力が高く、高価格帯のクルマで稼ぐ。

2位もドイツのBMWで、4983ドル(約56万円)だった。米国の新車価格の平均(市場推計)は直近で、ダイムラーが5万8000ドル。BMWは5万1000ドルで、トヨタを約6割上回る。

国内勢では北米で販売を伸ばすSUBARUが3位に入った。米国市場に狙いを絞った商品開発や日米での生産集中などで無駄を省く。根強いファンを増やして、値引きの原資となる販売奨励金(インセンティブ)を競合より低く抑えている。販売台数は106万台と相対的に小さいが、高い収益性を確保する。

世界販売台数では独フォルクスワーゲン(VW)がトヨタを上回り首位に立つ。一方、1台当たり利益ではトヨタが2623ドル(約30万円)と、VWの1849ドル(約21万円)より高い。

トヨタは2017年度の販売台数の伸びが2%にとどまった。原価低減活動をグループ企業に浸透させて費用を減らし、1台当たり利益を増やした。VWは販売シェア1位の中国市場で稼いだ営業利益が47億ユーロ(約6200億円)と、同社全体の3割に達した。その半面、ディーゼル車の排ガス不正問題やEV(電気自動車)シフトなどで開発費が増えたとみられる。

1台当たり利益でホンダに並んだのが中国の浙江吉利控股集団。10年にスウェーデンのボルボ・カーを買収し、ボルボの開発技術を生かした新車販売が堅調だ。一方、中国第一汽車集団は販売台数が334万台に達するが、1台当たりの利益は4ドル(約450円)にとどまる。

苦戦が目立ったのが日産自動車。米国で奨励金に依存した販売戦略が裏目に出て、同市場での業績が悪化。好調な中国市場の増益で補えず、1台当たり利益も低下した。

自動運転や電動化、コネクテッドカー(つながる車)、環境対応など、自動車業界は様々な先進技術の実用化段階に入る。各社は先行費用を単独では回収しきれず、規模のメリットを追求する動きが加速する。ブランド力に加え、今後は提携戦略の巧拙が1台当たり利益を左右しそうだ。

波乱要因は米国の自動車や部品への関税だ。発動されればコスト増となり、1台当たり利益を押し下げる圧力となる。

|

算出方法 会社資料やQUICK・ファクトセットのデータを用いて、自動車の販売やローン事業など本業で稼いだ利益を比較した。トヨタや日産自、ホンダなど日本企業は中国での利益を反映させるため持ち分法投資損益も含めた。タカタ関連など一時的な損失は除いた。その利益を世界販売台数で割って、ドルベースの1台当たり利益を算出した。

|

nikkei.com(2018-07-23)